Den norske investeringsvirksomhed Storebrand, kåret som en af verdens mest bæredygtige virksomheder, fokuserer på bæredygtig investering og formår gang på gang at levere et afkast, der slår markedet.

Verden står over for mange udfordringer. De 17 Verdensmål, som blev vedtaget på FN-topmødet i 2015, forpligter FN’s 193 medlemslande til at arbejde hen imod en lang række bæredygtige mål i 2030. Det er en lang, sej kamp, som staterne ikke med lovgivning og offentlige investeringer kan løfte alene. De frie markedskræfter må i spil for at tilvejebringe innovation og løsninger på især de miljømæssige udfordringer.

Og det er det, som er kernen i Storebrands investeringsstrategi. At investere i bæredygtige selskaber, der kan levere løsninger.

”Vores strategi er baseret på at finde de selskaber, der har produkter og tjenester, der kan hjælpe til med at nå Verdensmålene. Det giver selskaberne et godt vækstpotentiale i den stærke bæredygtighedstrend,” siger Philip Ripman, porteføljemanager i Storebrand.

Der er mange af den slags selskaber. De mest oplagte selskaber er umiddelbart dem, som beskæftiger sig udelukkende med bæredygtige løsninger, f.eks. vedvarende energi.

”Men der er også selskaber med mere forskelligartede aktiviteter og forretningsområder, typisk store selskaber som har en fordel i deres størrelse og måske også mange penge, som giver dem skala og økonomi til at få en stor effekt i retning af bæredygtighed,” pointerer den norske aktieekspert.

Grundig bæredygtig selskabsanalyse

Den slags selskaber er mere vanskelige at analysere, fordi de kan beskæftige sig med både ”sorte” og ”grønne” forretningsområder. For eksempel kan et tobaksselskab sagtens se grønt ud på papiret, fordi produktionen er bæredygtig, selv om slutproduktet af mange nok vil regnes som ikke-bæredygtigt.

I processen med at afdække selskabernes reelle grad af bæredygtighed bruger Storebrand tre af de mest fremtrædende analyseværktøjer: Sustainalytics, Equileap og FT Russell Green Revenue Streams. Sustainalytics vurderer selskabers ESG-niveau – dvs. miljømæssige, sociale og ledelsesmæssige standarder. Mens Equileap og FT tager udgangspunkt i de 17 verdensmål og ser på selskaberne i forhold til hhv. ligestilling og udledning af drivhusgasser.

”Vi bruger dog kun disse ratings som pejlemærker. Når den endelige beslutning om et selskab skal tages, så laver vi vores egne analyser, så vi er sikre på, at selskabet overholder vores kriterier. Vi vil også være sikre på, at vi ikke fravælger selskaber på det forkerte grundlag. F.eks. så er produktionen af isoleringsmaterialer relativt CO2-tung, mens produktet i sin levetid er så energibesparende, at det samlet giver en meget stor reduktion af CO2,” siger Philip Ripman.

Det illustrerer, at det ikke altid er nogen let opgave at finde bæredygtige investeringer. Der er heller ikke nogen international standard at støtte sig til, når det gælder bæredygtigheden i børsnoterede selskaber. Men skitsen til en EU-taksonomi, altså en fælles begrebsforståelse, er på plads, og den vil blive implementeret i europæisk lov i de nærmeste år, forventer Ripman.

Kan det betale sig at investere i bæredygtighed?

For den private investor, der bekymrer sig om verdens tilstand, lyder det oplagt at investere bæredygtigt. Men for mange vil det også være en naturlig bekymring, om det koster på afkastet, hvis man vil prøve at redde verden med sine sparepenge. Sagt med andre ord: Kan det det betale sig at investere med bæredygtige briller frem for i traditionelle aktier uden samme bæredygtige filter?

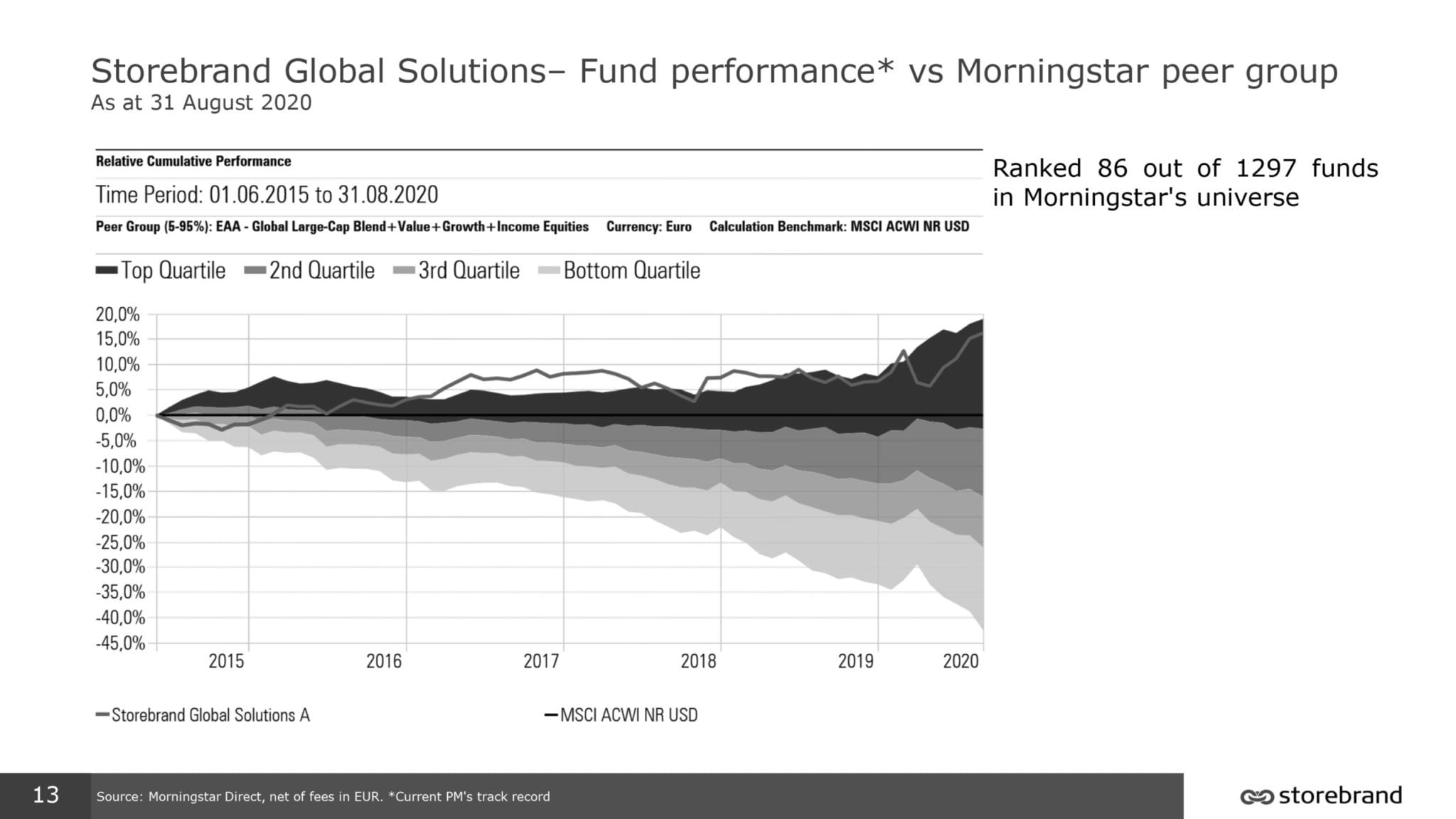

Hvis man ser på Storebrands mest bæredygtige fond, Storebrand Global Solutions, så er svaret: Ja!Det kan betale sig at investere bæredygtigt. Fonden, der har haft 60-80 forskellige bæredygtige aktier i porteføljen siden starten i oktober 2012, har formået at levere et årligt gennemsnitligt afkast på 11,7 pct. mod Verdensindekset afkast på 10,5 pct. – vel at mærke med samme risiko. Generelt har bæredygtighed meget stærk medvind i disse år, hvilket har fået nogle til at udtrykke bekymring for, om det kan ende med en ”grøn boble”.

Det vil i givet fald ikke være første gang, at nye trends får aktiemarkedet til at overdrive. De garvede investorer husker stadig IT-boblen med gru – hvor informationsteknologien op igennem 1990’erne skabte fantasier om, hvordan teknologierne og internettet ville ændre verden radikalt og sendte mange aktier op til absurde kurser. Det fik en brat ende omkring årtusindskiftet, men siden har det vist sig, at verden rent faktisk blev ændret på dramatisk vis af de nye teknologier – endnu mere end nogen havde forestillet sig.

Man kan dog ikke helt sammenligne IT-boblen med bæredygtighedsbølgen, for dengang var der revolutionerende teknologier i spil. Det er der ikke på samme måde denne gang. Vi har ikke set samme teknologiske kvantespring, som internettet var. De teknologier, der er i spil for bl.a. at skabe en grønnere verden, forbedres gradvist, og selv om robotteknologi og kunstig intelligens er under kraftig udvikling, så er det ikke umiddelbart de underliggende teknologier i sig selv, der er drivkraften.

Det er derimod tidsånden og truslernes omfang. Der har aldrig tidligere været så stor global fokus på ulighed, ligestilling og mange andre problemstillinger kombineret med truslen fra global opvarmning og utallige andre miljøproblemer, der nødvendigvis skal imødegås, hvis stabiliteten i verdenssamfundet skal bevares.

”Tag blot klimaforandringerne. Europa-Parlamentet har tidligere i år stemt for at hæve det i forvejen ambitiøse EU-mål om en CO2-reduktion på 55 pct. i forhold til 1990-værdier til 60 pct. Kina sigter mod at være CO2-neutral i 2060. Og Demokraternes præsidentkandidat i USA, Joe Biden, har lovet en klimaplan til 2.000 mia. dollars. Jeg tror, at folk undervurderer de massive ændringer i samfundet, som er på vej. De undervurderer effekterne, og de undervurderer den enorme mængde af kapital, der er nødvendig, for at vi kan ændre det globale samfund i en mere bæredygtig retning. Så jeg tror ikke, at vi vil se en ”grøn boble” på det globale aktiemarked. Men det er også vigtigt at understrege, at udviklingen ikke bliver nogen ret linje. Det bliver en bumletur,” siger Philip Ripman.

Han tilføjer, at den stærke trend i bæredygtighed ikke er ensbetydende med, at man blindt skal købe alt, der er stemplet bæredygtigt. Dels gælder det som altid, at man løbende bør identificere de interessante aktier og sælge dem fra, når de bliver for dyre, eller når der dukker selskaber op med bedre idéer og løsninger. Og dels skal man ikke lade sig forføre af bæredygtighedsagendaer, der lyder imponerende.

”Der er stadig udbredt ”greenwashing” i den forstand, at virksomheder får planerne om bæredygtighed til at lyde virkelig godt, men i virkeligheden ikke følger det op med tilstrækkelig handling. Man ser det også i mange investeringsfonde, som hævder at være meget bæredygtige i strategien, men faktisk ikke er det,” siger Philip Ripman.

Han hæfter sig ved, at fokus på de mange problemstillinger, især på miljø og ressourceforbrug, er af global karakter, og derfor er investeringsstrategien også rettet mod alle regioner.

”Europa er formentlig lidt foran, når det handler om at skabe mere ambitiøse, understøttende reguleringer. Men på nogle områder har Kina førertrøjen, og USA har også virkelig mange virksomheder, der bidrager med bæredygtige løsninger over en bred kam. Verden er på en bæredygtig kurs,” siger Philip Ripman.

Bemærk: Historisk afkast er ingen garanti for fremtidigt afkast. Andre faktorer, blandt andet markedsudviklingen, porteføljeforvalterens dygtighed, fondens risiko samt omkostninger, kan påvirke fremtidigt afkast. Afkast kan blive negativt som følge af kurstab. Data i artiklen er per 14. oktober 2020.