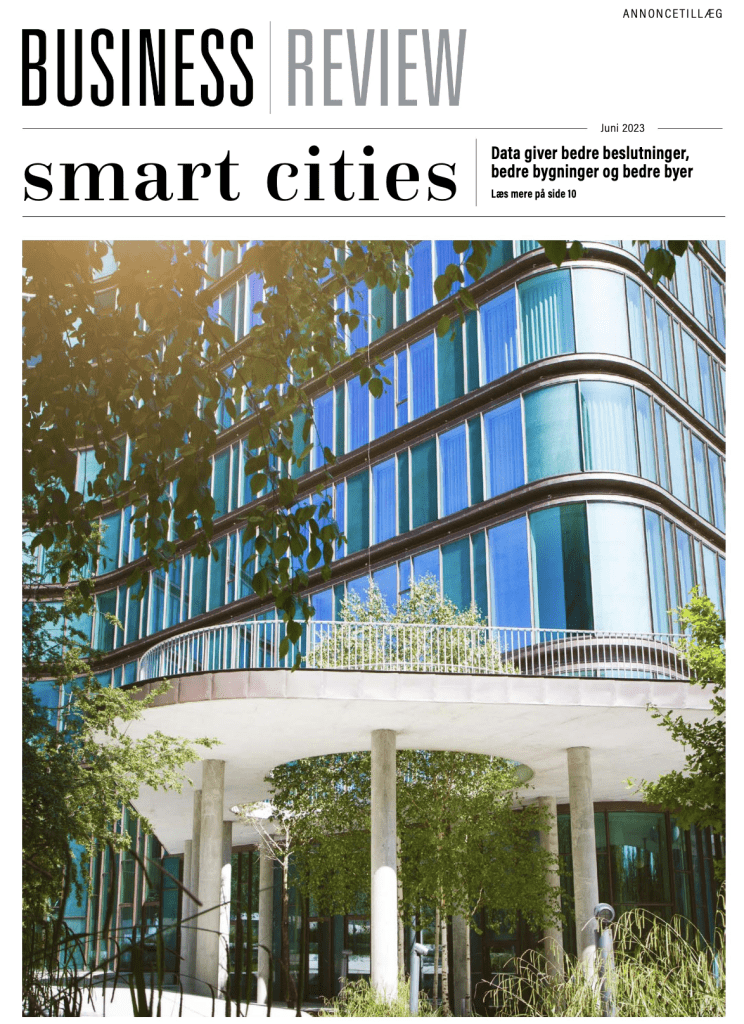

I en meget stor del af kontorejendommene er belåningen allerede så høj, at realkreditinstitutter og banker ikke kan give lån til klimarelaterede renoveringer, fordi de så støder ind i den finansielle regulering. En beregning fra CBRE viser, at det er mellem 12 og 25 mia. kr. i finansiering, det handler om. Det kan blive nødvendigt for ejerne af ejendommene at gå til nye typer af långivere for at finde pengene.

Der er gode og dårlige nyheder i en beregning, som Dragana Marina, analysechef i CBRE, har foretaget om kapitalbehovet ved en klimarenovering af samtlige kontorejendomme i Danmark. Den gode nyhed er, at det ser overkommeligt ud, rent økonomisk. For 20-25 mia. kr. kan man frem mod 2030 løfte samtlige kontorejendomme op til minimum energimærke B. Sænker man ambitionsniveauet og stiller sig tilfreds med minimum energimærke C, ligger udgiften mellem 12 og 15 mia. kr.

Begge dele er naturligvis mange penge. Men fordelt over en årrække er der tale om relativt beskedne investeringer, sammenlignet med hvad der ellers bliver brugt penge på i den grønne omstilling. Den dårlige nyhed er, at det kan blive mere end svært at finde den kasse, der kan og vil betale pengene. En investering bliver ikke foretaget, blot fordi man kan regne sig frem til, at den er fornuftig ud fra et overordnet, samfundsmæssigt perspektiv. Den skal også være rentabel, og teknisk mulig, for dén, der faktisk kommer med pengene.

Svært i banken

Og på det punkt er der et problem: I mange tilfælde vil banker og realkreditinstitutter måske nok på et teoretisk plan gerne udlåne pengene til ejendommenes ejere. Men de støder på en forhindring i den finansielle regulering. Realkreditinstitutter må højest belåne en kontorejendom med 60 pct. af værdien, og den grænse vil man ofte være tæt på allerede. Bankerne kan i teorien gå højere op, men i praksis ikke meget, fordi pantsikkerheden så vil være så dårlig, at de regnskabsmæssigt vil være nødt til at afskrive store dele af lånet.

”Hvis du allerede har et stort lån i ejendommen, og så kommer tilbage til banken og beder om et lån mere til energirenovering, er det svært. Når jeg taler med de af vores kunder, der kommer fra pensionssektoren, oplever de ikke noget problem. De har selv pengene til at investere. Men der er jo også mange andre typer af ejendomsinvestorer,” siger Dragana Marina.

Tæt på lånegrænsen

Hendes beregninger, som er offentliggjort i et nyt blogindlæg, tager netop udgangspunkt i, at mange kontorejendomme har andre typer af ejere end de topprofessionelle ejendomsinvestorer, som står for langt størstedelen af transaktionsmarkedet, og som har styrken og kompetencerne til at håndtere meget langsigtede investeringer. Også de ejendomme, der er er brugerejede, eller som ligger i mindre ejendomsselskaber, tæller med.

Den amerikanske finansvirksomhed MSCI har beregnet, at det danske investeringsmarked for kontorejendomme udgør 226 mia. kr. Det tal kan man hæve med op til 25 pct. for at inkludere ejendomme, der er uden for MSCI’s professionelle investeringsunivers, men inden for låneuniverset, vurderer Dragana Marina. Hun tager videre udgangspunkt i, at udlånet til ejendommene er ca. 125 mia. kr. I så fald er den gennemsnitlige kontorejendom belånt med 40-50 pct. af ejendomsværdien. Når man yderligere justerer for, at mange af de ejendomme, der er ejet af pensionsselskaber, ikke er belånt overhovedet, ser man, at en stor del af ejendomsmassen er belånt meget tæt på realkreditinstitutternes øvre grænse på 60 pct.

Fonde på banen

Realkreditinstitutterne er altså i vidt omfang afskåret fra at give yderligere lån til energirenoveringer.

”Hvis bankerne ikke finder en løsning på det, er det andre udlånere, der vil komme i spil. Måske skal staten støtte. Der skal bare findes en anden løsning. København vil f.eks. gerne være CO2-neutral i 2025. Men kan det overhovedet lade sig gøre med den bygningsbestand, vi har i dag,” spørger Dragana Marina retorisk. Med ”andre udlånere” tænker hun f.eks. på fonde, der giver kreditter. Sådanne fonde har mange pensionsselskaber sat penge i, og de er ikke underlagt samme strikse, regulatoriske vilkår, som banker og realkreditinstitutter er.

Netop den type fonde bliver mere og mere avancerede i deres långivning til ejendomsselskabers arbejde med bæredygtighed og andre emner i relation til samfundsansvar. Aeon Investment – et britisk investeringsfirma, der har særlig fokus på at formidle kreditter – finder i en ny analyse, at fondene nu er nået så langt, så de ikke bare nøjes med at undlade at give lån i ejendomme, der ikke lever op til grundlæggende standarder for CO2-udledning. De kan også belønne de selskaber, der er særligt langt fremme i skoene.

Markedet knækker

Derfor er ejendomsbestanden ved at knække over, vurderer Aeon Investment, så nogle ejendomme er i god stand, har høje værdiansættelser og er inde i långivernes varme, mens andre bliver ladt tilbage på perronen. En sådan opdeling vil være gunstig for de ejendomsselskaber, der er i stand til at komme over på den rigtige side. Men set i lyset af klimadagsordenen er det ikke tilfredsstillende, at der en stor del af ejendomsmassen står tilbage som en forældet klump, som ingen vil bruge penge på at energirenovere. Og skal man undgå det, er det vigtigt, at man også får løst problemet med finansiering fra banker og realkreditinstitutter, mener Dragana Marina.

”Der er ingen vej til CO2-neutralitet uden støtte fra den finansielle sektor. Selvom der er udviklet flere europæiske indsatser med et formål om at opbygge et grundlag for at gøre den finansielle sektor grønnere (inklusiv gennem finansiel regulering, klassificeringer, rapporterings- og forordningsstandarder samt udviklingen af grønne finansielle værktøjer og redskaber), er vi stadig langt fra den størrelse, der er krævet. For at speede indsatserne op og blive frontløbere i CO2-reduktion er långivere nødt til at definere og udbyde låneprodukter, der kan anvendes for at opnå den ønskede effekt,” skriver hun i blogindlægget.